L’anno della pandemia ha ridefinito la mappa del consumo di ortofrutta in Italia. Sebbene nel 2020 gli acquisti al dettaglio siano rimasti sostanzialmente stabili (-1% in quantità rispetto al 2019), sono cambiati i comportamenti di acquisto e consumo, con effetti che si risentiranno anche nel post-Covid 19. Parallelamente l’export di ortofrutta, pur con un calo in termini di volumi del 4% nel 2020, ha registrato una crescita in valore del 5%. Il comparto ha quindi tenuto nello scenario dell’emergenza pandemica.

È quanto emerso nel corso dell’evento online “L’ortofrutta nello scenario post Covid: come sono cambiati imprese, mercati e consumatori dopo un anno di pandemia” promosso e organizzato da Cso Italy e Nomisma, nell’anno dedicato dalle Nazioni Unite all’ortofrutta.

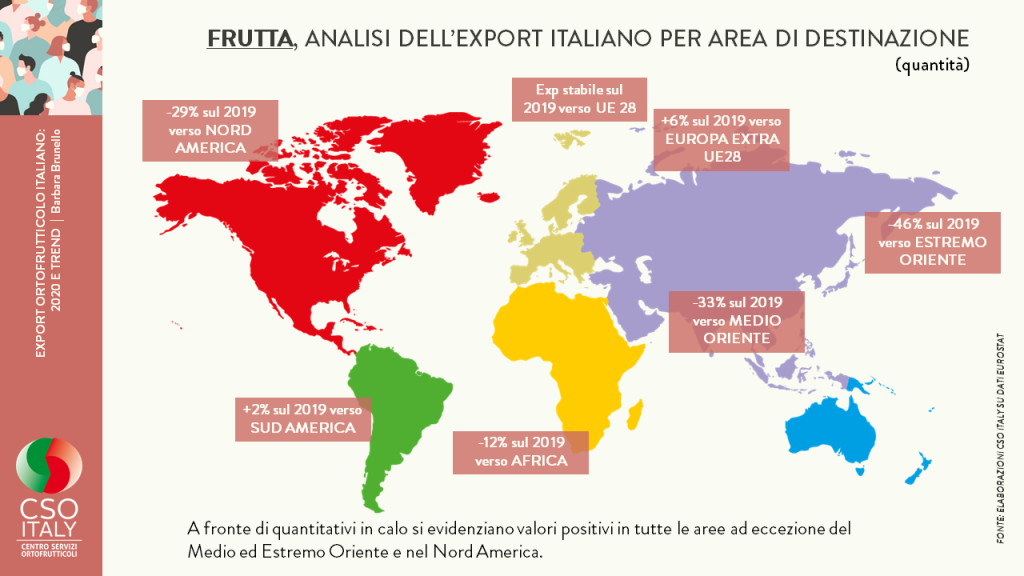

Sul fronte dell’export, Barbara Brunello di Cso Italy ha mostrato come la diminuzione dei volumi sia in alcuni casi una diretta conseguenza della minore offerta disponibile per alcune referenze, mentre in altri casi sia un calo imputabile allo scoppio della pandemia, come mostrano le analisi temporali dei volumi spediti (nei mesi di marzo e aprile 2020 l’export di frutta e ortaggi è diminuito rispettivamente del 12% e del 10% rispetto allo stesso periodo del 2019). A fronte di una stabilità delle spedizioni verso il mercato intra-Ue e una crescita di quello verso i Paesi europei extra-Ue (+6% sul 2019), si registra invece un crollo delle esportazioni frutticole nei più lontani mercati degli altri continenti (-24% sul 2019).

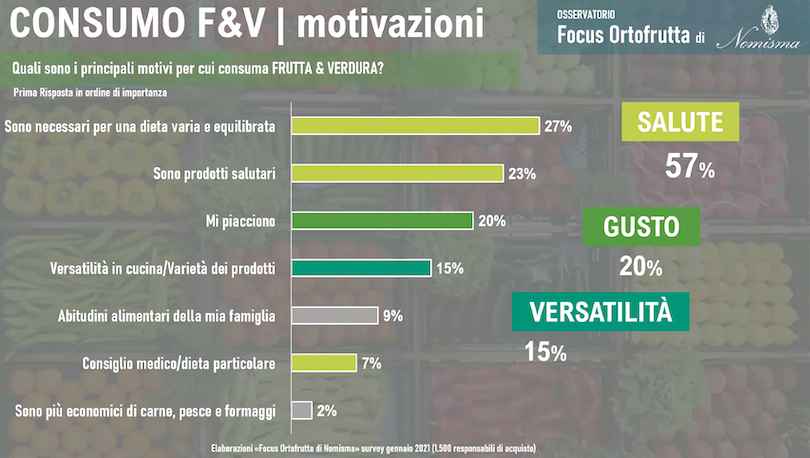

Nel corso dell’evento sono, inoltre, emerse numerose indicazioni relativamente al mercato interno. Evita Gandini di Nomisma, grazie ai risultati dell’indagine compiuta dalla società sui consumatori italiani, ha disegnato il profilo del consumatore di ortofrutta, che guarda a questi prodotti soprattutto alla ricerca di una vita sana ed equilibrata. Si moltiplicano le occasioni di consumo (un italiano su tre mangia frutta anche fuori dai pasti, per merenda o per uno spuntino), si diversificano i canali di vendita (nel 2020 il 22% dei consumatori ha acquistato frutta o verdura online o tramite ordini telefonici), c’è grande attenzione alla varietà (la versatilità in cucina risulta una delle motivazioni per cui l’ortofrutta piace sempre di più agli italiani). Tra i criteri di scelta la stagionalità è citata dal 43% degli italiani, ma fondamentali per il 56 % dei consumatori sono origine e caratteristiche del processo produttivo (origine italiana, locale, biologico, tracciabilità, ecc.). mentre stenta ancora ad affermarsi la marca.

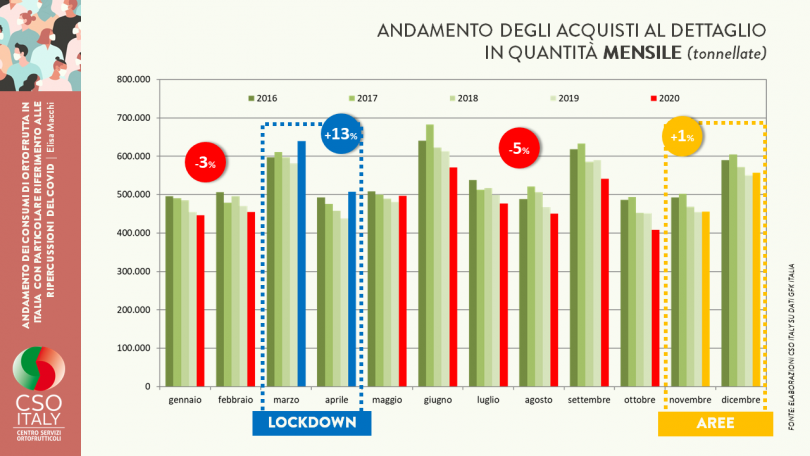

Se queste sono le indicazioni di scenario, l’emergenza pandemica ha generato importanti impatti sui comportamenti dei consumatori italiani sia nella preliminare fase di shock del lockdown, che nei successivi mesi del 2020, con la cosiddetta “seconda ondata” a fine anno.

Effetto lockdown

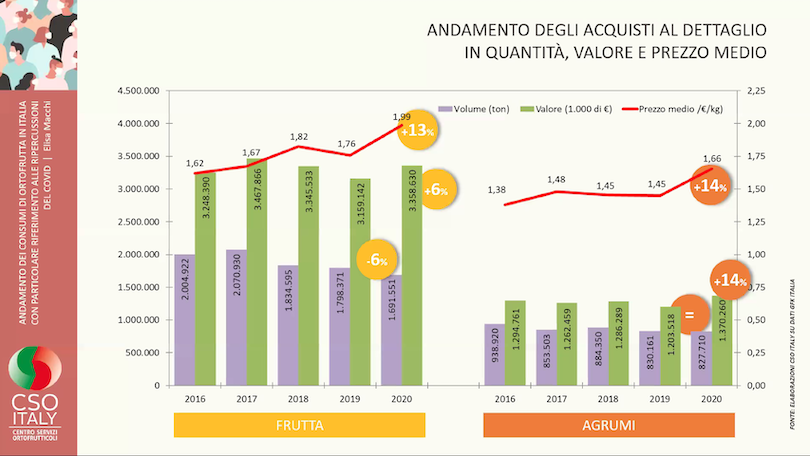

Il dato di stabilità del totale acquisti al dettaglio di ortofrutta in Italia nasconde, infatti, dinamiche e tendenze differenziate fra le diverse categorie e nel tempo. Elisa Macchi, direttore del Cso Italy, ha illustrato come al periodo del lockdown sia corrisposto un incremento importante degli acquisti (+13%), grazie alle ottime performance di prodotti come mele, arance, kiwi, patate, carote, solo per fare alcuni esempi, che grazie alle loro caratteristiche di elevata conservabilità, sono risultati i preferiti dai consumatori.

La pandemia ha inoltre rimescolato le carte sul fronte dei canali di acquisto. I supermercati, il dettaglio specializzato, le superettes e i discount proprio nel periodo di lockdown hanno aumentato la loro quota di mercato, mentre gli ipermercati, i mercati rionali e gli ambulanti hanno vissuto una importante contrazione; è cresciuta in modo significativo anche la vendita del prodotto confezionato che nel 2020 rappresenta il 23% del totale per la frutta e il 31% per gli ortaggi recuperando in entrambi i casi due punti percentuali rispetto al 2019. Per alcuni aspetti quanto è avvenuto è una conferma, più accentuata, dei recenti trend, per altri siamo di fronte a novità che sarà interessante seguire nella loro evoluzione futura.

Su online e vicinato

L’indagine Consumer di Nomisma conferma questi effetti, come evidenziato da Ersilia Di Tullio di Nomisma. La pandemia ha modificato le abitudini di acquisto degli italiani per canale, come già emerso in precedenza, promuovendo gli acquisti presso i negozi di vicinato e le vendite on line, per effetto delle limitazioni legate agli spostamenti, spingendo i discount, sostenuti da una maggiore attenzione ai prezzi, e limitando il ruolo dei mercati rionali e dell’ambulantato, per le restrizioni anti-assembramento. Tuttavia, guardando al futuro, alcune di queste tendenze perderanno forza quando si uscirà dall’emergenza, con un ritorno all’acquisto in alcuni dei canali oggi più penalizzati.

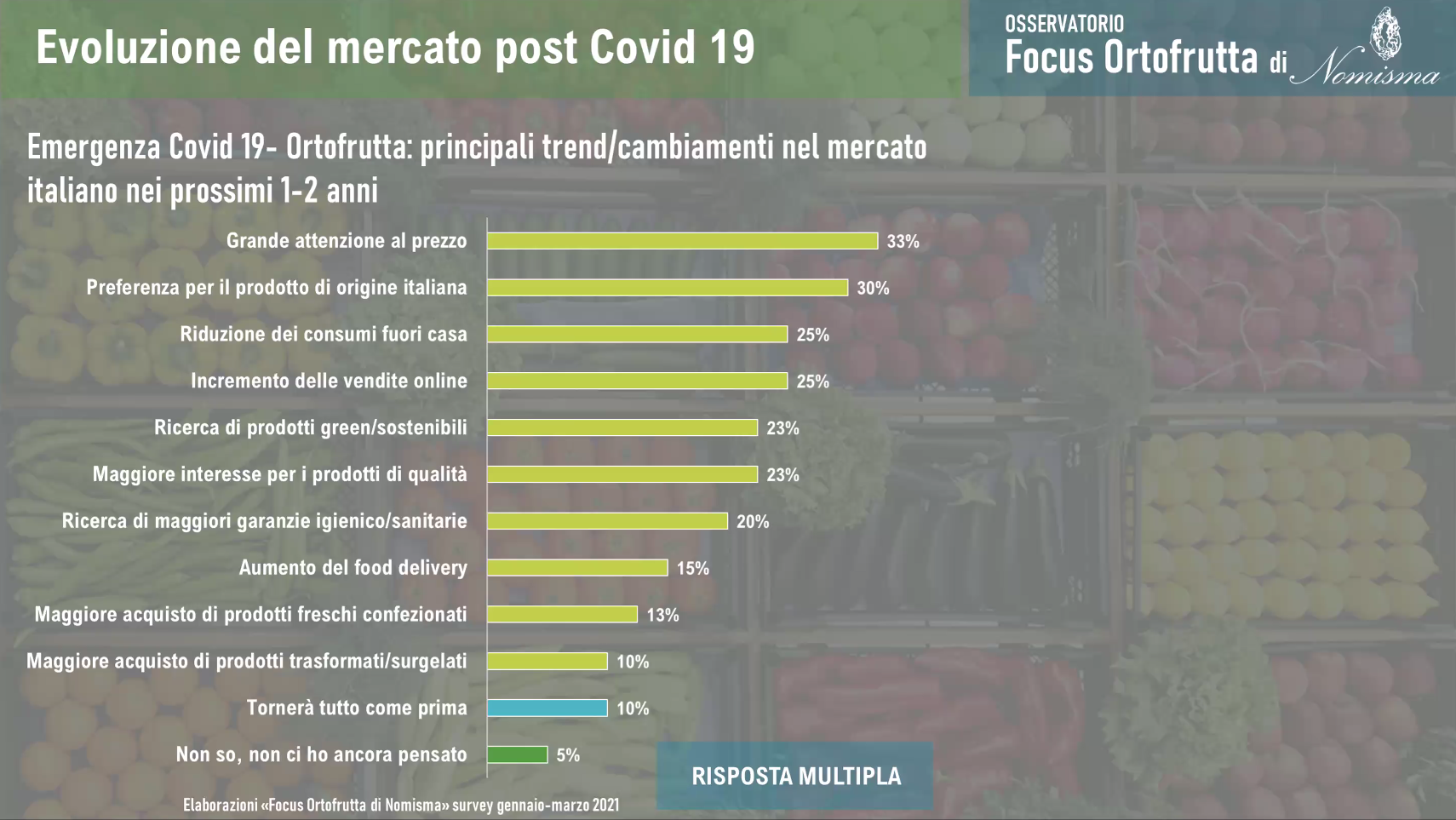

Cambia, inoltre, anche la mappa dei valori e nello scenario post Covid acquisteranno sempre maggiore importanza rispetto al passato: la preferenza per l’ortofrutta di origine italiana (sarà più rilevante per il 45% degli italiani), con una forte impronta “local” (35%); l’attenzione alla qualità, intesa come prodotto di stagione (42%), fresco (33%) e con garanzie di tracciabilità (34%); la spinta al “green”, sia in termini di packaging riciclabile\ecosostenibile (36%) che di produzioni biologiche (23%). Crescerà anche l’attenzione al prezzo, ma in maniera meno marcata (27%).

La discriminante packaging

Silvia Zucconi di Nomisma ha approfondito il ruolo del packaging nelle scelte di acquisto. Due macro-trend: oggi il packaging è un driver attivo nella scelta di un prodotto alimentare (il 25% dei consumatori considera anche le caratteristiche dei materiali della confezione tra i criteri di acquisto). L’altro elemento rilevante è la consapevolezza rispetto alle molteplici funzioni del packaging: in primis il ruolo di protezione del prodotto (citata dal 66% dei consumatori), ma anche il contributo attivo alla sostenibilità del prodotto (47%) e come “strumento” di comunicazione dei valori del prodotto (35%). In questo contesto anche il packaging dei prodotti ortofrutticoli ha un ruolo determinante: nel 2020 sono state vendute 2,6 miliardi di confezioni (+80 milioni rispetto al 2019), effetto legato alle nuove esigenze di sicurezza del consumatore che hanno spinto la ricerca di prodotto confezionato.

Cruciale per la sostenibilità della categoria sarà la progressiva transizione del packaging verso l’utilizzo di materiali sostenibili, così come le stesse preferenze del consumatore segnalano: il 21% dei responsabili degli acquisti si aspetta confezioni di frutta e verdura senza plastica, preferibilmente in carta; un ulteriore 18% si aspetta che la confezione sia riciclabile al 100%. Un altro punto di attenzione è l’over packaging: il 14% dei consumatori vuole che l’ortofrutta non presenti materiali in eccesso nella confezione. La novità è che oggi l’attenzione al packaging dell’ortofrutta afferisce al 95% degli acquirenti, solo il 5% infatti non si “cura” delle caratteristiche del materiale della confezione.

Imprese ortofrutticole, parola chiave resilienza

Infine, l’Indagine Nomisma sulle imprese ortofrutticole, che ha coinvolto una campione di 40 aziende, evidenzia la capacità di resilienza del settore ortofrutticolo in un contesto di eccezionale gravità, sia per effetto della pandemia che degli impatti negativi sulla produzione dovuti ad eventi climatici e avversità fitopatologiche (che hanno coinvolto oltre il 70% delle aziende). Le imprese sono state sempre attive, anche durante il lockdown, ed hanno prontamente adottato tutte le misure necessarie per evitare il contagio, nonostante le maggiori complessità organizzative (registrate dal 70% delle imprese del campione), la dilatazione dei tempi (55%), la minore efficienza del lavoro (60%) e conseguentemente l’incremento dei costi (65%). Le imprese si preparano ad affrontare un nuovo scenario post-Covid intercettando le nuove esigenze del consumo e pianificando il rilancio nei prossimi due anni, con attenzione soprattutto all’ampliamento ed alla diversificazione dei mercati esteri (azioni pianificate nel 38% delle imprese), alla transizione ecologica nei sistemi produttivi e nel packaging (33% rispettivamente per confezioni più ecosostenibili o riciclabili e adozione di pratiche a maggiore sostenibilità ambientale), al confezionamento del prodotto fresco (31%) e alla transizione digitale dell’industria 4.0 (23%).