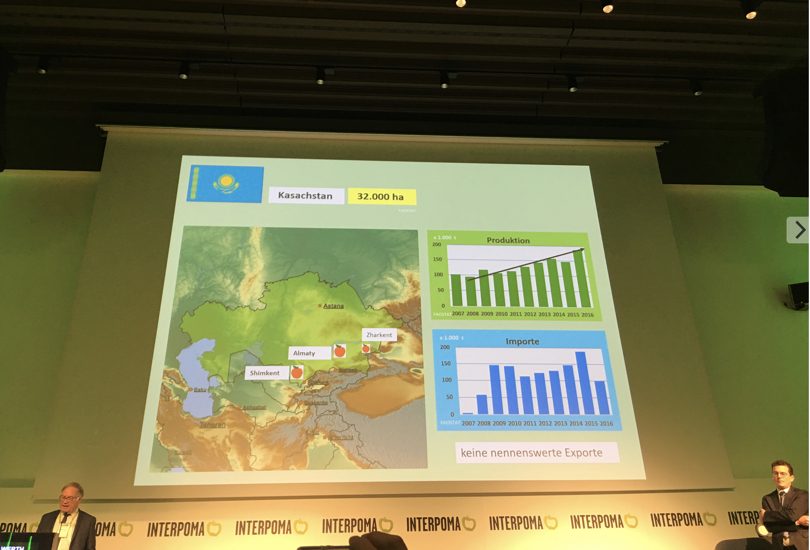

Dalla Polonia alla Cina, passando per gli stati Balcanici, il Medio Oriente, l’Asia Centrale, l’India e l’Estremo Oriente. È stata una fotografia molto dettagliata e completa quella che giovedì 15 novembre ha aperto il congresso internazionale di Interpoma, ormai punto di riferimento all’interno della filiera melicola mondiale.

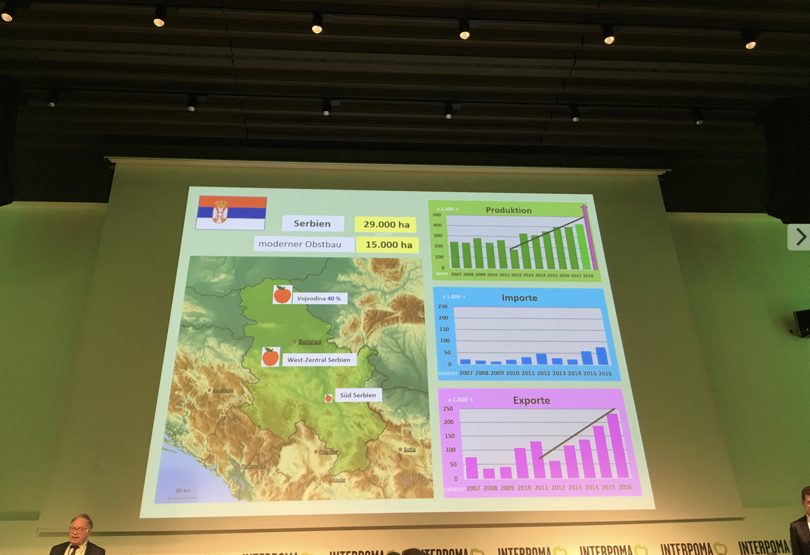

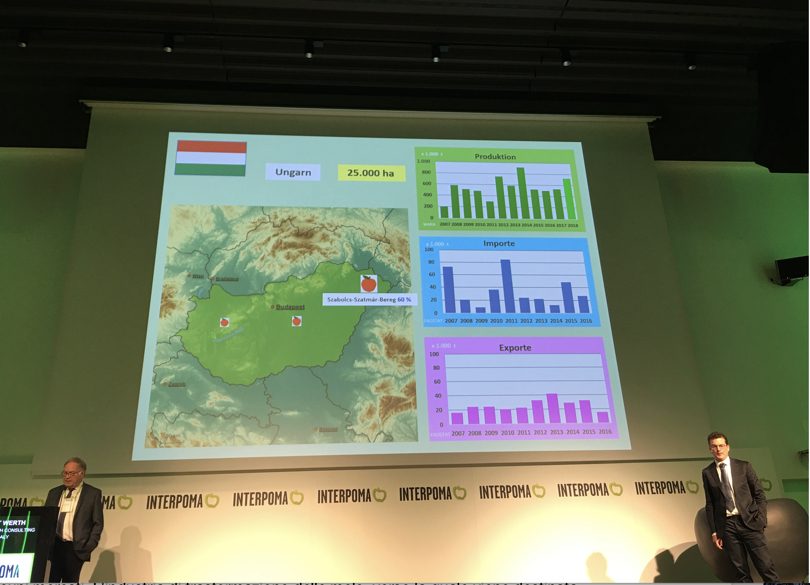

Alcuni mercati sono concorrenti dell’Italia, altri potenziali partner, alcuni sono caratterizzati da una dinamicissima fase di sviluppo (vedi la Serbia), altri hanno qualità eccezionale (il Giappone), e tutti vanno a comporre una mappa della melicoltura davvero composita e complessa, per varietà esistenti, tecniche di coltivazione, possibili aperture e incroci con Paesi concorrenti, dinamiche di import ed export.

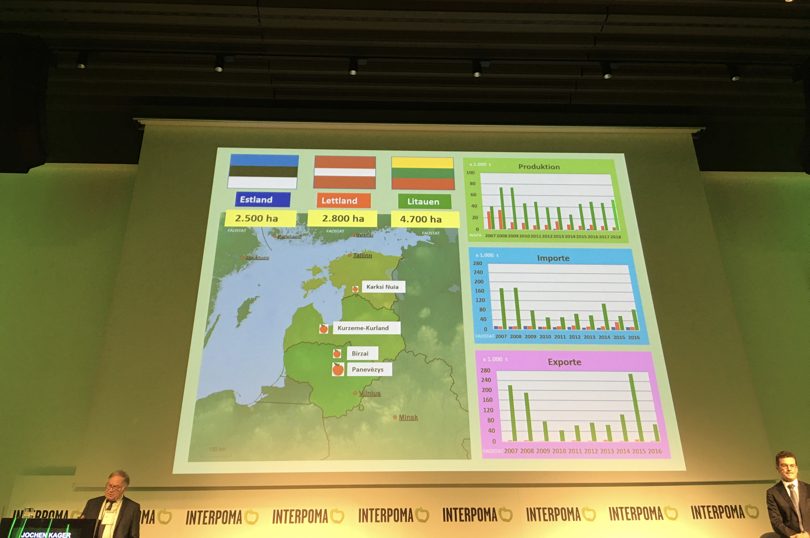

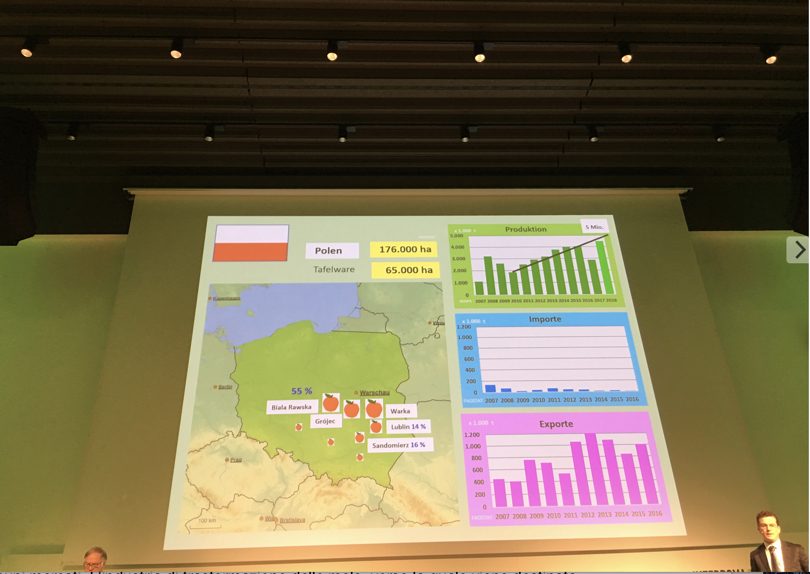

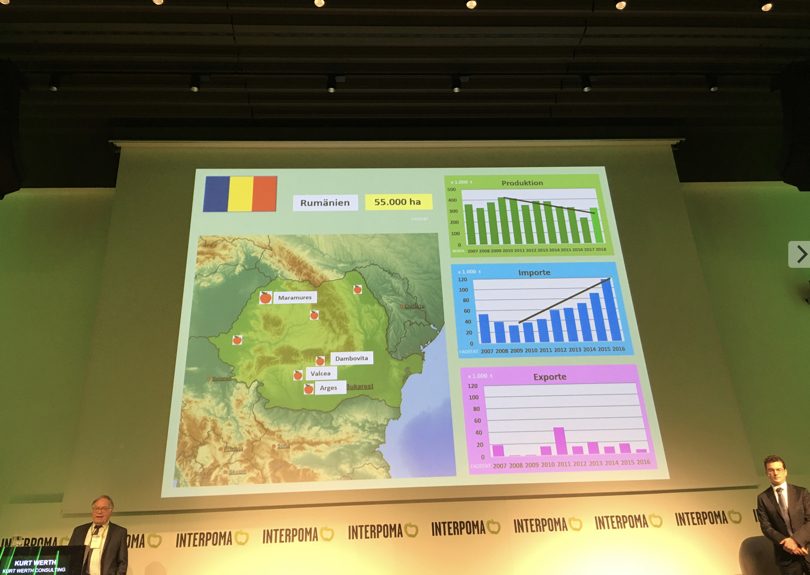

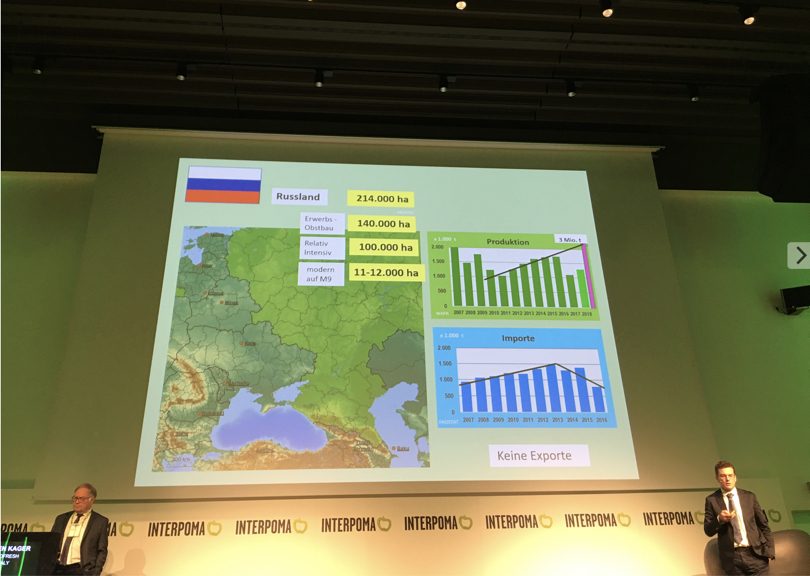

Qui sotto, ad esempio, una parziale galleria fotografica dello stato dell’arte di molti paesi dell’Est europeo e dell’Asia mostrate da Jochen Kager, Direttore Generale Europa, & Medio Oriente di AgroFresh e Kurt Werth, consulente e grande esperto dello scenario melicolo internazionale, rende bene l’idea di quanto sia diversificato e non semplice da affrontare quella parte di mondo a est dell’Italia.

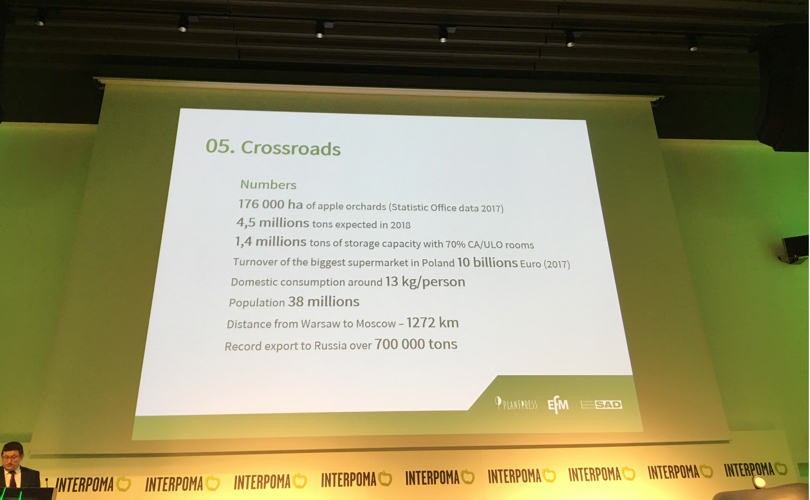

La Polonia, un paese in transizione dopo l’embargo russo

La Polonia, il gigante della produzione melicola europea, secondo al mondo solo alla Cina e che quest’anno sembra spaventare un po’ tutti vista la piena produzione che contraddistingue il suo raccolto, è ormai un osservato speciale qui a Bolzano. In realtà, però, il quadro emerso dalla relazione di Adam Paradowski (Plantpress Sp.zo.o) mostra un paese nel quale il processo di assestamento dopo l’inizio dell’embargo russo del 2014, principale polmone di sfogo della produzione locale, è ancora, come è normale che sia, decisamente in fieri. Se Idared e Janagold/Red Prince rappresentano il 50% della produzione polacca, l’esigenza di spostarsi su altre varietà che vadano incontro ai gusti di paesi all’interno dei quali la Polonia sta cercando di entrare, è un’esigenza che secondo Paradowski rappresenta un obiettivo non più procastinabile, poiché già ora molte mele non conviene neanche più raccoglierle dalla pianta vista la scarsa o nulla richiesta di alcuni mercati.

L’industria di trasformazione delle mele, verso la quale viene destinata praticamente la metà della produzione locale, quest’anno stimata intorno ai 4,5 milioni di tonnellate, deve inoltre essere organizzata meglio perché i prezzi oscillano troppo da stagione a stagione. “Bisogna investire in qualità – ha concluso l’esponente polacco – aumentare il consumo interno e stabilire contratti con l’industria per avere prezzi fissi. Io penso che il settore melicolo polacco andrà avanti anche se dovrà subire in futuro cambiamenti anche dolorosi”.

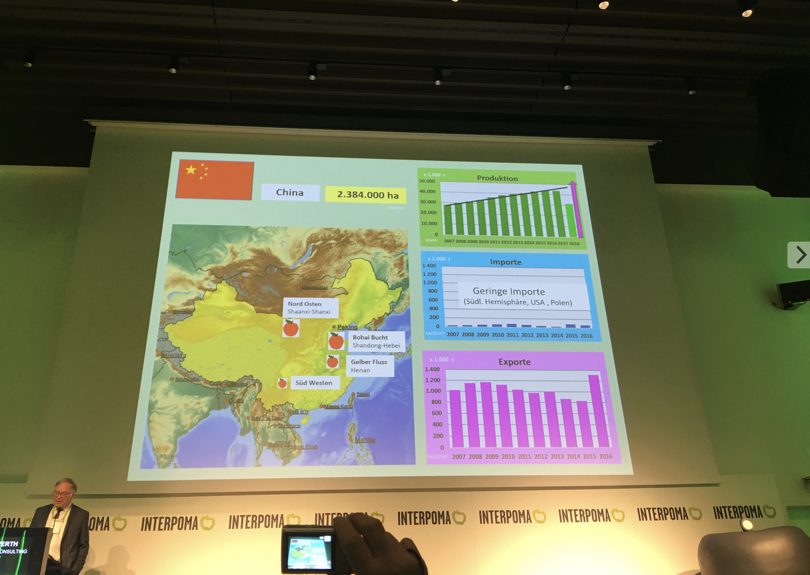

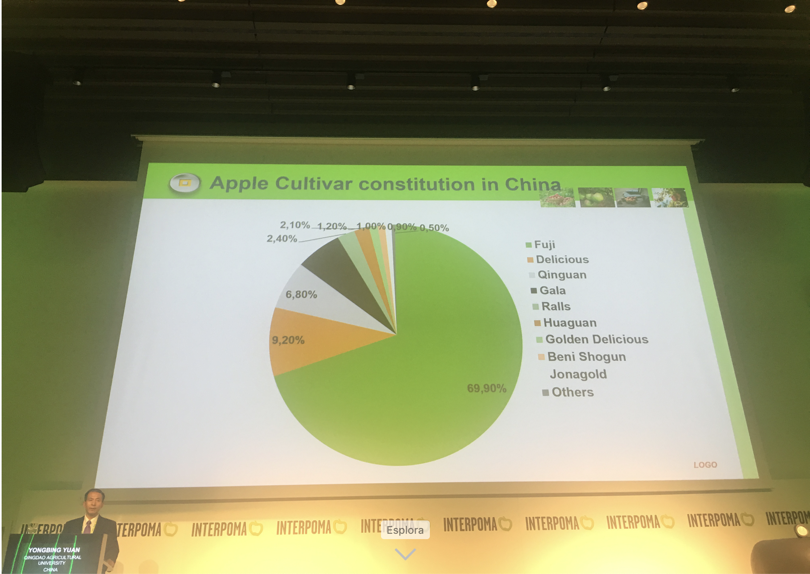

Cina, concorrente o opportunità?

A Bolzano quest’anno, dopo 12 anni è tornato anche Yuan Yongbing, esponente della Qingdao Agricultural University. Secondo lui il primo produttore al mondo di mele, più che una minaccia deve essere visto come un vera opportunità. Non per l’Italia, quanto meno sino a quando permarranno le barriere fitosanitarie che vietano l’importazione delle nostre mele. Eppure le possibilità ci sarebbero all’interno di un mercato sicuramente complesso e tutto da scoprire, ma che ama molto questo frutto e lo consuma sempre di più per tanti vari motivi, primo fra i quali quello salutistico.

Qui c’è il regno delle Fuji, varietà che rappresenta il 70% della produzione locale, che quest’anno raggiungerà i 31 milioni di tonnellate, in calo del 30%, rispetto ad una media che comunque si aggira sempre oltre i 40 milioni, la maggior parte dei quali consumati internamente, a fronte di un export che vale solo il 3%. La melicoltura cresce, sta portando prosperità economica in zone del paese un tempo molto arretrate, ma c’è fame di tecnologia, anche per arginare i costi della manodopera che ormai in questo settore hanno raggiunto quelli occidentali.

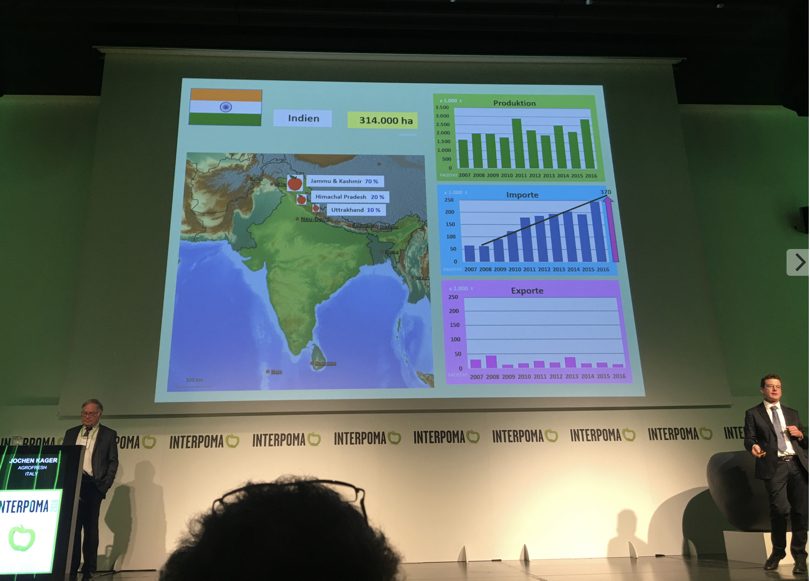

L’india, la grande crescita dell’import

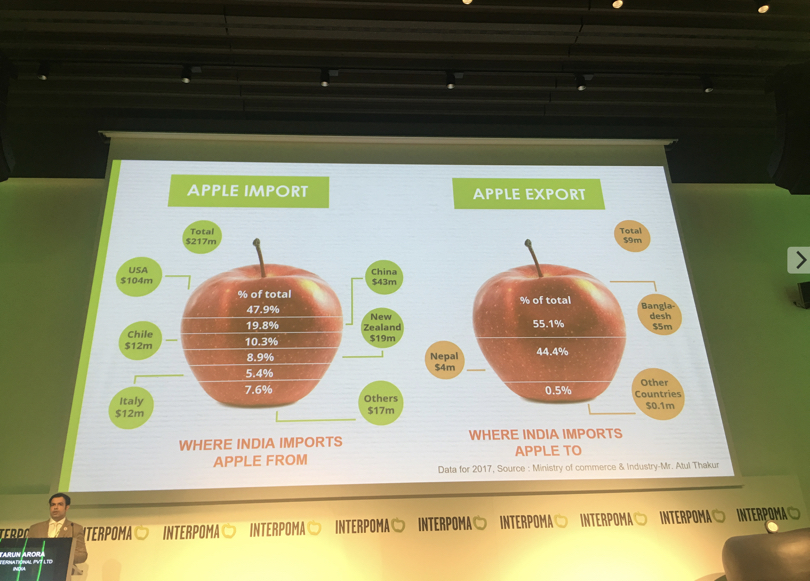

In India la situazione è diametralmente opposta a quelle cinese: poca produzione interna – rappresenta solo il 2,4% rispetto a quella ortofrutticola totale – e un’import 24 volte superiore: dalle 80 mila tonnellate del 2008 oggi l’India è arrivata a circa 300mila, con gli USA parnter commerciale più importante (48%) e l’Italia che si è ritagliata una piccola fetta pari 5,4% per un giro di affari di 12 milioni di dollari. Ma perché questa impennata delle importazioni? “Noi abbiamo una una sola varietà di mele e non riusciamo a colmare una richiesta interna molto superiore – ha spiegato Tarun Arora, manager di IG International Pvt Ltd di Mumbai, uno dei più importanti importatori indiani -. Le Red Delicious fanno la parte del leone, ma prevediamo che le Red Gala possa aumentare ancora di più”.

Le poche mele coltivate qui, a causa delle basse rese costano praticamente più di quelle importate. Secondo Tarun Arora per i produttori europei l’India è un’opportunità concreta perché i tempi di spedizione sono inferiori agli Stati Uniti (30 giorni contro 70) e il moderno retail si sta sviluppando sempre di più e con esso politiche di marketing e comunicazione nel punto vendita, sebbene il canale tradizionale fatto di mercati e ambulanti continui ad essere fondamentale.

“Come si apre un nuovo mercato? Non è semplice”

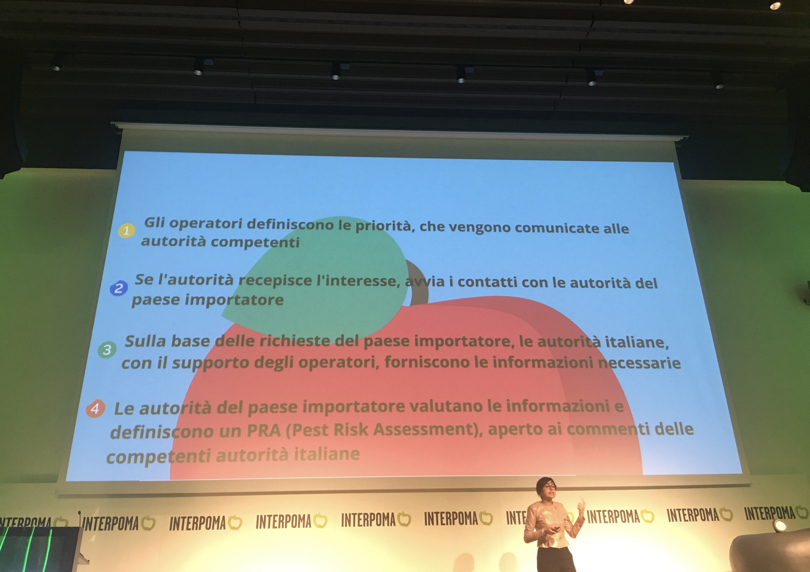

Giulia Montanaro di Assomela nella sua relazione ha illustrato le caratteristiche di alcuni Paesi con i quali l’Italia ha in essere dei dossier aperti per cominciare ad esportare mele e che potrebbero rappresentare delle opportunità interessanti per i produttori italiani. Ma con un’avvertenza: i tre attori del processo che consentono l’apertura di un potenziale mercato – gli operatori del settore, le istituzioni nazionali ed europee e quelle degli stati importatori – devono andare tutti alla stessa velocità, altrimenti il processo va a rilento o addirittura si ferma.

Nel suo excursus l’esponente di Assomela ha illustrato caratteristiche economiche e sociali di tre paesi, ad esempio, come Thailandia, Vietnam e Taiwan, tutti con tassi di crescita dell’import di mele negli ultimi ventanno che superano il 100% e previsioni da qui al 2025 davvero incoraggianti. Discorso che vale anche per la Malesia o per Hong Kong, che in questo momento funge più da hub dal quale poi la merce prende altre vie. “Non sempre però abbiamo le varietà giuste per questi mercati” ha spiegato ancora Giulia Montanaro. Se da un lato, infatti, l’Italia può vantare come punti di forza la qualità e la sicurezza delle sue mele, del traino del “made in Italy” e della possibilità di raccontare anche l’ambiente come parte integrante del proprio processo produttivo, dall’altro si deve scontrare con le note barriere fitosanitarie da abbattere, la concorrenza di paesi come Polonia, Belgio, Germania e Olanda, costi di logistica e trasporti a volte non concorrenziali. Insomma, guardare a est è ormai necessario per i produttori, ma la strada da percorrere è ancora davvero lunga.